2025下半年山寨季能否到来:周期,关键指标与宏观博弈下的观察

时间:2025-08-28 | 作者: | 阅读:0自加密货币市场诞生以来,周期性始终是其最显著的特征之一。比特币作为市场的“定海神针”,往往引领牛熊交替的节奏,而随之而来的便是“山寨季”的轮动。2025 年,在比特币现货 etf 的普及、机构资金的深度参与以及宏观政策的复杂博弈下,市场对下半年是否会迎来新一轮“山寨季”的讨论愈发热烈。

历史模式对比:经典周期与当前差异

经典周期的“三阶段”规律

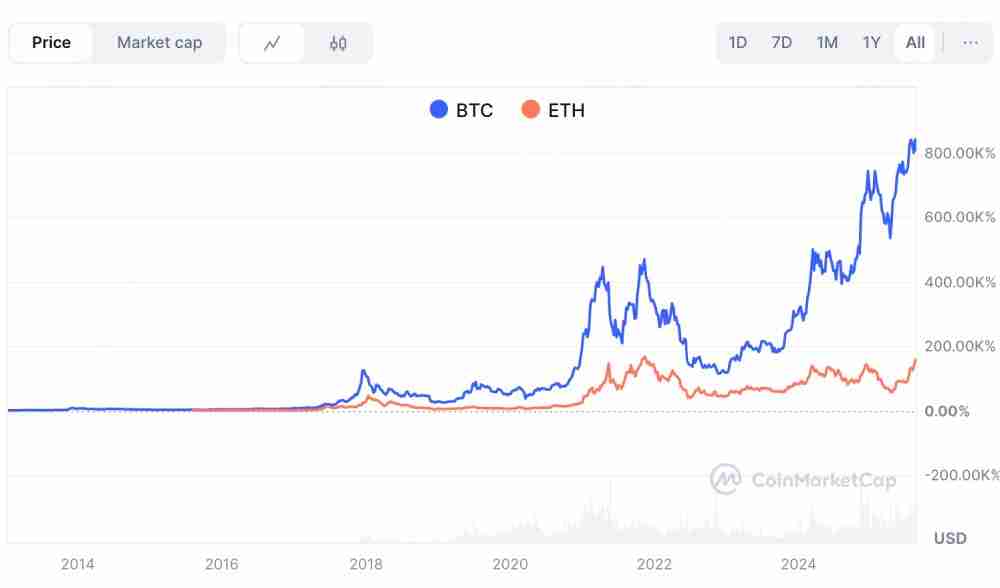

回顾 2017 年与 2021 年的加密货币牛市,市场价格与资金流动大致遵循“比特币吸金→以太坊接棒→山寨币狂欢”的三阶段规律:

比特币主导阶段:比特币作为市场龙头,率先吸引大量流动性,价格飙升。以太坊与大市值山寨币阶段:当比特币涨势趋缓,市场资金开始寻求新的机会,以太坊凭借其在智能合约与 DeFi 生态中的地位成为主要受益者。同时,部分大市值山寨币也随之表现亮眼。中小市值山寨币狂欢阶段:市场情绪达到高 潮,资金在风险偏好被极大释放的背景下流入更小市值资产,带来数十倍甚至百倍的涨幅,从而形成了所谓的“山寨季”。这“三阶段”规律几乎是前两轮 大牛市的共同特征,也是投资者判断周期位置的重要参照。

当前市场与历史模式的差异

然而,2025 年的市场环境与前两轮周期相比,呈现出若干显著差异。

首先,机构资金已成为本轮周期的核心驱动力。比特币现货 ETF 与以太坊现货 ETF 的推出,吸引了 BlackRock、Fidelity 等大型资产管理机构的深度参与。比特币与以太坊逐渐被纳入机构的宏观资产配置体系,这一转变降低了其单一价格波动的敏感度,同时增强了与传统风险资产的相关性。

其次,宏观流动性环境明显不同。过去的牛市往往发生在全球流动性宽松的背景下,而 2025 年则处于美联储维持高利率的阶段,流动性并未显著释放。这使得市场的上涨动力相较历史周期更为受限。

最后,市场广度不足的问题凸显。尽管以太坊近期持续上涨,并表现优于多数山寨币,但 ETH 在市场份额上尚未达到历史峰值,同时整体山寨币市场的扩散效应较弱。这意味着资金轮动尚未广泛展开,市场热度仍主要集中在头部资产之中。

关键指标解析:山寨季的潜在信号

比特币主导地位

比特币主导地位(BTC.D)衡量山寨季是否来临的核心指标。当 BTC.D 下降时,表明资金从比特币流向其他加密货币,尤其是山寨币。

TradingView 数据显示,经历了一段时间的上行之后,BTC.D 在近期开始回落,截至 8 月已降至 59%。从历史经验来看,当 BTC.D 跌破 55%时,市场通常进入山寨币的活跃阶段,2017 年与 2021 年的山寨季均在这一水平附近被触发。因此,BTC.D 的后续走势仍是能否迎来全面山寨季的关键信号。

山寨季指数(Altcoin Season Index)

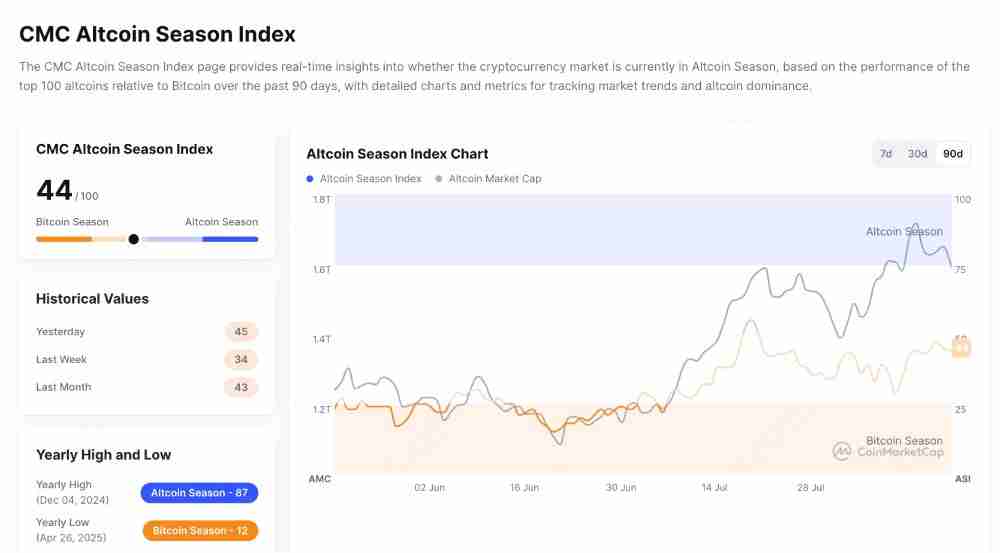

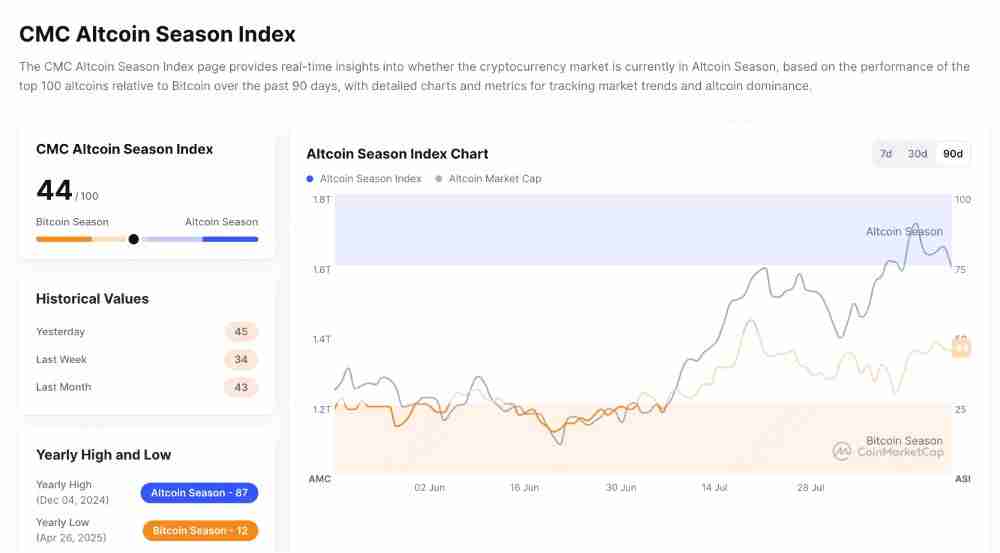

另一个值得关注的指标是“山寨季指数”,它通过衡量前 100 名山寨币在过去 90 天内表现优于比特币的比例,量化山寨币市场的活跃程度。

根据 CMC 数据,过去三个月该指数大部分时间处于低位,直到近一个月才开始逐步回升,目前徘徊在 44。然而,这一水平仍远低于触发全面山寨季所需的 75。对比 2021 年的数据可以发现,当时的山寨季指数多次突破 90,并持续保持三个月以上,显示出极强的资金轮动效应。

换言之,当前山寨季指数的低迷反映出市场资金仍然集中于大盘资产,但另一方面,山寨币总市值自 7 月初以来已增长 50%,这说明资金流入山寨币市场的迹象已经初步显现。

机构行为与宏观政策:山寨季的催化剂

机构资金的深度参与

本轮周期与过去最大的不同点之一就在于机构的深度参与。BlackRock 、 Fidelity 等机构通过比特币 ETF 已持有大量比特币,其投资决策对市场情绪影响深远。与此同时,以太坊也在逐步被机构接纳。数据显示,以 Bitmine Immersion Technologies 和 Sharplink Gaming 为首的 19 个公司合计持有超过 242 万枚ETH,占以太坊总供应量的 2%以上,这无疑体现了机构对 ETH 的长期信心。

这种机构资金的进入,一方面为市场带来稳定的资金来源,但另一方面也导致资金更加集中于头部资产,从而削弱了中小市值山寨币的表现空间。

宏观政策与流动性变化

宏观政策仍是影响加密货币市场的重要因素。市场普遍预期美联储将在 9 月和 10 月开启降息周期,这一政策转向可能释放更多散户资金流入加密市场。

目前,美国货币市场基金的规模已高达 7.2 万亿美元,创下历史新高。然而,自 6 月以来,其现金余额已回升超过 2000 亿美元,这反映出市场投资者在面对高利率时的谨慎态度。

一旦降息开始,货币市场基金的吸引力将减弱,部分资金可能转向加密货币等高风险资产。这一预期若兑现,将成为推动山寨季的重要外部动力。

下半年展望:山寨季的潜在路径

综合来看,下半年山寨币市场的演化大致可能分为三个阶段。

短期内,资金轮动将主要体现在结构性机会之中。以太坊已率先突破 4700 美元,显示机构仍偏好市值较大的资产,而在叙事驱动的领域,AI、RWA、链游等板块中部分代币已经展现出超额收益。

中期而言,若 BTC.D 进一步跌破 55%,同时宏观环境迎来宽松,监管层对以太坊质押型 ETF 等产品的批准落地,则全面山寨季可能正式启动。这一阶段市场广度将扩大,资金将更广泛地流入不同市值层级的山寨币。

长期来看,本轮周期可能呈现出与以往不同的结构。机构主导带来的稳定性与集中性,可能使得主流币的上涨持续更久,但当市场情绪逆转时,也可能加速下跌。同时,新兴叙事如去中心化 AI、跨链通信等,或将催生多个局部性“迷你山寨季”,但是否能引发全面爆发,仍需宏观流动性的配合。

结尾:谨慎乐观,理性布局

2025 年下半年山寨币市场的前景既充满机遇,也潜藏风险。

从目前数据来看,全面山寨季尚未真正启动,但资金轮动的迹象已逐步显现,以太坊的强势表现和部分叙事板块的突出行情为市场注入了活力。未来能否迎来真正的山寨季,关键取决于三大因素:BTC.D 是否能有效跌破 55%,美联储的降息节奏是否符合预期,以及监管环境是否进一步明朗化。

在此背景下,投资者宜保持谨慎乐观态度。应当密切关注指标变化,精选具备长期价值和现实应用的山寨币,避免盲目追逐短期热点。同时,合理规划仓位与退出点,才能在潮水退去之时仍立于安全之地。

加密市场的历史或许不会简单重复,但其韵律依旧存在,唯有在理解节奏的基础上,方能真正抓住周期性的财富机会。

到此这篇关于2025下半年山寨季能否到来:周期,关键指标与宏观博弈下的观察的文章就介绍到这了,更多相关山寨季内容请搜索本站以前的文章或继续浏览下面的相关文章,希望大家以后多多支持本站!

福利游戏

相关文章

更多-

- 分析师称 XRP 突破比特币将是“事后诸葛亮”

- 时间:2025-08-28

-

- Metaplanet董事会批准筹集12亿美元计划,指定8.35亿美元用于购买比特币(BTC)

- 时间:2025-08-28

-

- Layer 3 探索:区块链未来的新层级

- 时间:2025-08-28

-

- 隐私增强技术:平衡隐私与监管

- 时间:2025-08-28

-

- 欧易Android正式版v6.135.0发布 欧易OKE注册与充值教程

- 时间:2025-08-28

-

- 币安Binance交易所APP官网下载地址分享

- 时间:2025-08-28

-

- Gate.io交易所官网下载入口 芝麻开门App最新版本获取指南

- 时间:2025-08-28

-

- 代币燃烧机制:影响价格的关键因素

- 时间:2025-08-28

大家都在玩

大家都在看

更多-

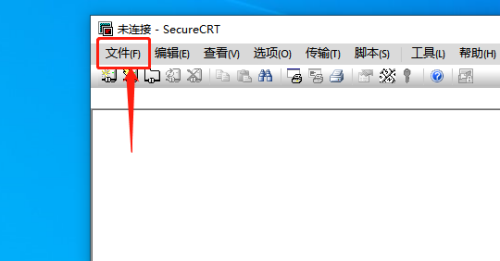

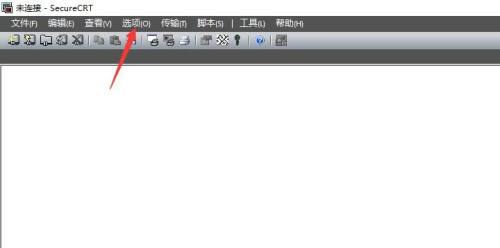

- SecureCRT怎么连接主机会话

- 时间:2025-08-28

-

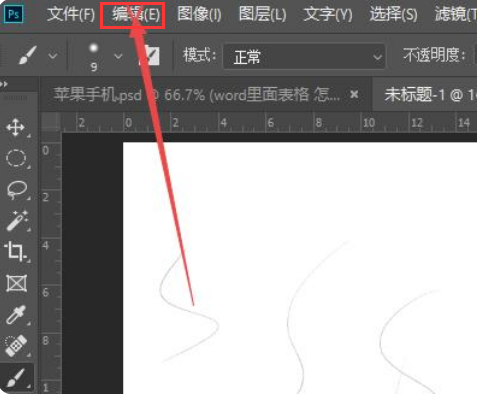

- ps怎么设置可撤回记录数量

- 时间:2025-08-28

-

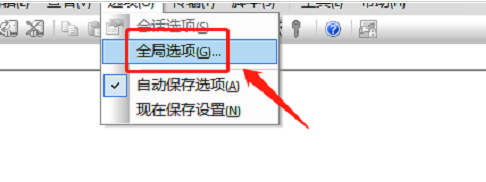

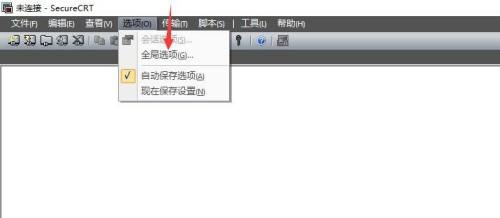

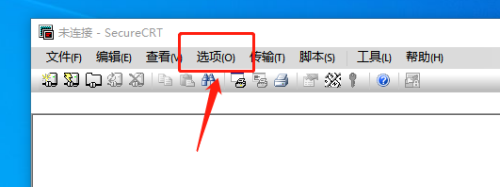

- SecureCRT怎么设置默认协议

- 时间:2025-08-28

-

- SecureCRT怎么添加防火墙IP地址

- 时间:2025-08-28

-

- SecureCRT怎么设置光标样式

- 时间:2025-08-28

-

- SecureCRT怎么设置配置文件夹储存位置

- 时间:2025-08-28

-

- 王者荣耀花嫁头像框怎么获得

- 时间:2025-08-28

-

- Base AI生态系统:市场概况分析和代币状态介绍

- 时间:2025-08-28