加密货币收益耕作是什么?如何帮助投资者增加被动收入

时间:2025-12-03 | 作者: | 阅读:0收益耕作是一种去中心化金融(DeFi)策略,它允许你将数字资产投入流动性池、借贷平台或智能合约来赚取加密货币奖励。你无需让资产闲置,而是将它们锁定在支付利息的协议中,利息通常以更多加密货币的形式发放。

这个过程支持去中心化交易所和借贷应用,作为回报,您可以获得基于年化收益率 (APY) 的收益。许多平台现在都提供适合新手入门的方式。如果您持有代币并希望获得被动收入,那么了解收益耕作是至关重要的下一步。

欧意官网地址:点击进入〉〉〉

欧意app下载地址:点击下载〉〉〉

币安官网地址:点击进入〉〉〉〉

币安app下载地址:点击下载〉〉〉

产量农业:关键见解

收益耕作通过向 DeFi 协议借贷或增加流动性,将闲置的加密货币转化为被动收入。

收益来自交易手续费、平台奖励或借贷利息,通常以年利率 (APR) 或年收益率 (APY) 表示。

无常损失和智能合约漏洞等风险是真实存在的,因此选择经过审计的平台至关重要。

与杠杆农场相比,单资产质押或稳定币池等入门策略提供了更安全的切入点。

什么是收益耕作?

流动性挖矿是一种策略,它允许流动性耕作者通过将他们的数字资产锁定在 DeFi 协议中来赚取奖励。这些奖励通常以新代币、交易费或利息的形式发放,其金额取决于流动性耕作者向平台贡献流动性的金额和时长。

例如,当您将 ETH 和 USDC 存入Uniswap的流动性池时,您通过将您的加密货币资产锁定在协议中,帮助其他人进行这些代币之间的兑换。

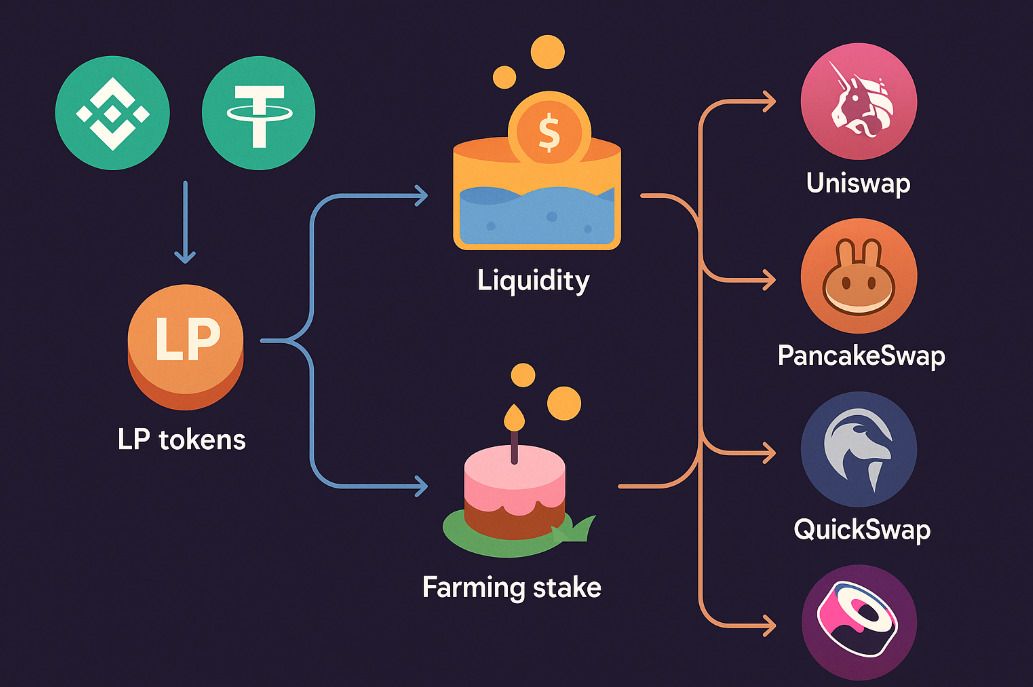

作为回报,您将获得LP 代币(流动性提供者代币),这是一种存款代币,代表您在资金池中的份额。这些 LP 代币可以质押在单独的挖矿池中,以赚取额外奖励,例如 Uniswap 的原生代币UNI,或者如果是激励型挖矿池,则可以赚取新项目的代币。此外,您还可以通过偶尔的质押获得额外的代币奖励。

关键概念:流动性供给

流动性挖矿的内核在于提供流动性,即通过向去中心化交易所 (DEX) 或借贷平台提供你的空头加密资产来贡献流动性,以便其他人可以交易或借入这些资产。你并非白白送出你的加密货币,而是将其暂时锁定在智能合约中,该合约会跟踪你的份额。

让我们举个例子来说明:

你想在基于 BNB 链的PancakeSwap平台上进行挖矿。你决定为BNB-USDT交易对提供流动性。为此,你需要向流动性池中提供等值的 BNB 和 USDT,不过许多平台也允许你使用其他资产来提供流动性。

存款后,会发生以下情况:

您将收到 LP 代币(例如 BNB–USDT LP),这些代币代表您在资金池中的权益。每次有人在 BNB 和 USDT 之间进行兑换时,都会收取少量交易费(通常为 0.2%–0.3%)。这些费用的一部分会按您在资金池中的份额比例分配给您。您可以将 LP 代币质押到“农场”中以赚取额外奖励——通常以 CAKE 或其他原生代币的形式支付。这些奖励是流动性激励机制的一部分,旨在鼓励用户提供流动性。提供流动性是去中心化交易所(DEX)等平台的动力来源:

Uniswap(以太坊):基于 ETH 的交易对PancakeSwap(BNB 链):快速、低手续费的收益耕作Trader Joe(Avalanche):AVAX 生态系统流动性QuickSwap(Polygon):低 Gas 成本的收益耕作SushiSwap(多链):跨链高级耕作激励??重要提示:一旦您加入资金池,您的资产价值可能会因价格波动而发生变化,这种现象被称为无常损失。

加密货币的收益率

提供流动性之后,下一个问题就是:如何从中获利?收益耕作允许用户通过多种方式赚取被动收入,具体取决于平台和策略。这些收益通常使用年利率 (APR) 或年收益率 (APY) 计算。以下是其运作方式。

主要产出来源:

1. 交易手续费:每次有人使用资金池进行代币兑换时,都需要支付少量手续费(通常为 0.2%–0.3%)。这笔手续费会在流动性提供者之间分配。在Uniswap上,这是唯一的奖励——您的收益完全取决于交易量和您在资金池中的份额。2. 原生代币奖励(挖矿奖励):像PancakeSwap和Beefy Finance这样的平台会提供额外奖励来激励玩家进行挖矿。例如:BNB-BUSD流动性提供者除了可以获得交易手续费外,还可以获得CAKE代币奖励。这些奖励通常会定期发放。Yearn金库会自动收割并再投资这些代币,以提高收益。3. 借贷利息:在Aave或Compound等协议中,用户存入 DAI 或 USDC 等资产,以赚取借款利息。利率根据供求关系而变化,但通常高于银行存款利率。4. 激励计划:新项目通常会推出“流动性挖矿”活动,用户只需参与挖矿即可获得奖励代币。这些活动可能带来高回报,但通常在项目启动热潮消退后迅速下降。在选择资金池时,用户通常追求最高收益率或最高收益以最大化回报,但这可能伴随着更高的风险。

了解年利率 (APR) 与年收益率 (APY) 的区别:

APR显示的是原始年利率(未复利计算)。如果收益定期再投资,则年收益率 (APY)包含复利效应。例如:

年利率为 80% 的资金池意味着您每年将获得存款金额的 80%。如果每天都进行复利收益,年收益率可能会上升到125% 或更高,具体取决于复利频率。??专业提示:务必查看您的平台是否会自动复利奖励(如 Yearn、Beefy),或者是否需要手动领取和再投资,后者会增加 gas 费用。

加密货币收益率瞬息万变。务必关注锁定总价值 (TVL)和历史表现,而不仅仅是那些亮眼的年化收益率 (APY) 数字。此外,质押奖励也是赚取收益的一种方式,但这些奖励以同一种加密货币支付,并且会受到市场波动的影响。

收益耕作是如何运作的?

收益耕作听起来可能很复杂,但一旦你了解了它的流程,就会发现它遵循着清晰的结构。它的内核在于将你的加密货币投入智能合约,赚取收益,有时还能获得额外的奖励。许多 DeFi 协议都提供收益耕作的机会,每个协议的模式和激励机制都不尽相同。

让我们一步一步地分析这个过程:

选择 DeFi 平台和流动性池您可以选择PancakeSwap、Uniswap或Beefy Finance等 DeFi 协议,然后选择流动性池 – 例如USDT–ETH。要加入流动性池,您需要存入等值的两种代币,比例为 50:50。例如,如果 ETH 的价格为 2,000 美元,USDT 的价格稳定在 1 美元,则您需要存入 1 个 ETH + 2,000 个 USDT。存入资金后,智能合约会向您发放LP 代币,代表您在资金池中的份额。将您的 LP 代币质押到收益农场中。然后,您可以将这些 LP 代币质押到挖矿池(通常在同一平台上)中,以赚取额外的奖励,例如 CAKE、UNI 或新的项目代币。领取并再投资奖励。奖励实时累积。您可以手动领取,也可以使用Beefy等平台,这些平台会自动将您的奖励复利计入奖金池。假设你想在 PancakeSwap 上使用BNB 和 USDT进行挖矿:

将您的钱包(例如 MetaMask 或 Trust Wallet)连接到 PancakeSwap。你向 BNB–USDT 池中添加 1 个 BNB(约 240 美元)和 240 个 USDT。您将获得总价值约 480 美元的 LP 代币。你可以将这些 LP 代币质押在一个收益农场中,该农场会以 45% 的年利率支付你CAKE 代币。随着时间的推移,您将获得 CAKE,您可以领取 CAKE 并将其再投资或兑换成其他代币。大多数用户都是这样开始的——从风险较低到中等的简单基金池开始,这些基金池可以提供稳定的回报。

产量农业策略的类型

收益耕作并非千篇一律。您的策略将取决于您的风险承受能力、资金和技术水平。了解耕作风险以及不同策略所涉及的风险至关重要,因为高回报往往伴随着巨大的不确定性和潜在损失。以下是DeFi新手和资深用户最常用的几种策略类型。

单资产质押

这是最简单、风险最低的选择。您只需将一种代币(例如BNB、CAKE或ETH)质押在金库或协议中,即可获得相同或不同代币的奖励。无需进行资产配对,也无需担心无常损失。

例如,在币安或PancakeSwap上,你可以质押CAKE来赚取更多CAKE。像Aave这样的平台允许你存入USDC并直接从借款人那里赚取利息。这对于寻求低波动性收益的稳定币持有者来说是理想之选。

流动性池挖矿

这是最常见的挖矿方式,需要将两种等值的代币存入流动性池。存入后,您可以赚取一部分保证金交易手续费,通常还会额外获得挖矿奖励代币。

然而,这种方法会引入无常损失,即当一种代币的价值相对于另一种代币发生显着波动时,就会出现无常损失。代币比率的变化可能会降低您以美元计价的收益。

计算潜在收益:

年收益率(APR)=(总收益/存款资产价值)× 100

例子:

如果您存入 1,000 美元,一年后获得价值 150 美元的代币,则您的年利率为:(150 美元 / 1,000 美元) × 100 = 15% 年利率

金库策略与自动复利

Beefy、AutoFarm和Yearn Finance等协议提供金库,可自动提取并再投资您的收益,使用户能够获得被动收入。这会将标准年利率 (APR) 转化为随着时间的推移而复利增长的年收益率 (APY) 。

这种策略适合希望避免每日提现和手续费的用户。它还能通过复利提高收益,将40%的年利率转化为60%至80%的年收益率,具体数值取决于复利频率。

每日复利计算年收益率公式:

年收益率 = (1 + 年利率/365)^365 ? 1

因此,如果年利率为 40%,则年收益率为:(1 + 0.40/365)^365 ? 1 ≈ 49%

杠杆和分层策略

高级用户可以使用Alpha Homora等借贷平台,在该平台上存入 LP 代币,并以这些代币为抵押进行借贷,再投资到同一个资金池中——通过不同的投资策略来扩大您的投资敞口。

加密货币杠杆可以提高收益,但也会放大风险。资产价值的小幅下跌都可能引发清算,尤其是在波动性较大的交易对中。这种策略需要持续监控、对负债比率的精准把握以及严格的风险管理。

结论

流动性挖矿不仅仅是一种赚取奖励的方式,更是参与去中心化金融基础设施建设的一种途径。通过提供流动性、质押流动性提供者代币或自动复利收益,您就能积极支持去中心化交易所,并从中获得收益。

但这并非即插即用的系统。你需要了解收益的来源、如何管理诸如无常损失之类的风险,以及哪些平台值得信赖。

常见问题解答

2025年,收益型农业还能盈利吗?

是的,但这取决于平台、市场状况和你的策略。稳定币挖矿可能提供更安全的年化收益率(APY),约为 5% 至 15%,而波动性较大的代币对的年化收益率可能超过 50%,但风险也更高。盈利能力还会受到代币价格和奖励随时间推移而稀释的影响。

对于新手来说,最安全的产量耕作策略是什么?

单一资产质押和稳定币流动性池通常是最安全的。例如,在 Curve 上质押 USDC-DAI 或在 Beefy 上使用自动复利金库进行稳定币交易对质押,可以降低无常损失的风险。务必使用经过审计的平台,切勿追求不可持续的年化收益率 (APY)。

你需要为农作物收益缴税吗?

在大多数国家,答案是肯定的。通过挖矿获得的奖励通常被视为收入,并在收到时需要缴税。如果您之后出售这些奖励获利,则可能触发资本利得税。建议您始终咨询当地的加密货币税 务专家,或使用 Koinly 或 CoinTracking 等工具。

LP挖矿和质押有什么区别?

质押通常是指将一个代币锁定在协议中以赚取收益(例如,ETH 质押)。流动性挖矿则需要两个等值的代币,为去中心化交易所 (DEX) 提供流动性。流动性挖矿往往能带来更高的回报,但也伴随着无常损失的风险和更复杂的操作。

来源:https://www.jb51.net/blockchain/1008091.html

免责声明:文中图文均来自网络,如有侵权请联系删除,心愿游戏发布此文仅为传递信息,不代表心愿游戏认同其观点或证实其描述。

相关文章

更多大家都在玩

大家都在看

更多-

- SKS夜灯皮肤获取攻略 和平精英SKS夜灯皮肤怎么获取

- 时间:2025-12-02

-

- 小人国大冒险

- 时间:2025-12-02

-

- 迷你世界方块图鉴大全2026版

- 时间:2025-12-02

-

- 超劲爆什么时候出 公测上线时间预告

- 时间:2025-12-02

-

- 炉石传说酒馆战棋新随从飞行专家效果介绍

- 时间:2025-12-02

-

- 炉石传说酒馆战棋新随从戏剧鱼人效果介绍

- 时间:2025-12-02

-

- 休闲的星辰游戏在哪里

- 时间:2025-12-02

-

- 金铲铲s15瑟提技能是什么

- 时间:2025-12-02